人参与)

人参与)1、2012年汽车产量平稳增长

|

12年工业生产缓中趋稳。分产品看,全年471种工业产品中有345种产品产量比上年增长。其中,发电量增长4.7%,粗钢增长3.1%,钢材增长7.7%,水泥增长7.4%。汽车增长6.3%,其中轿车增长8.3%。

全年社会消费品零售总额207167亿元,比上年名义增长14.3%(扣除价格因素实际增长12.1%)。在商品零售中,限额以上企业(单位)商品零售额93330亿元,增长14.8%。其中,汽车类增长7.3%,增速比上年回落7.3个百分点;

2、2012年商用车异常走强

|

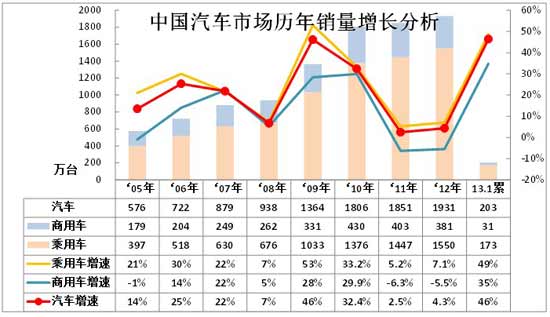

| 图表 1汽车05-2012年表现对比分析 单位 万台,% |

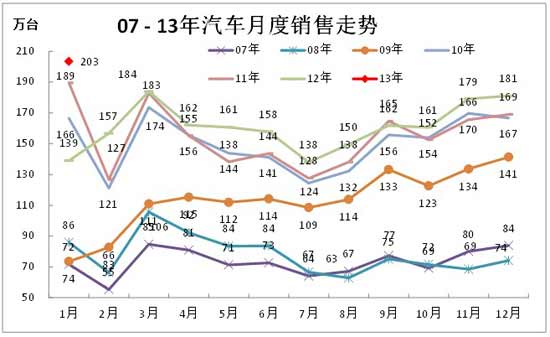

根据中国汽车工业协会数据,2013年1-1月的中国汽车累计批发量增速为46%,较12 年1月累计增速-26%增长72个百分点,这主要是12年春节因素的基数偏低,尤其是1月的商用车同期销量较低的结果。

从年度走势看,09年以来的汽车增速似乎是一路大幅快速下滑。09年增速46%,10年增速32%,11年增速3%,12年1-12月增速4%,这样的13年下滑已经转为走强。12年的年初低增速是极为异常的,13年1月的同比46%的增速也是超预期的。其中的商用车增速回升也是令人振奋的。

汽车12年开局增速偏低,这是由于乘用车与商用车的异常减速。12年1季度的乘用车与商用车的共同处于低点主要是春节因素和政策和经济环境等的共同影响。13年的车市仍未摆脱齐涨齐跌的走势。而其中的微车由于占据乘用车和商用车两块市场,因此后面的分析,我们尽量采用狭义乘用车、微车、卡车、客车等分类进行分析。

3、2012年汽车二手车销量平稳增长

|

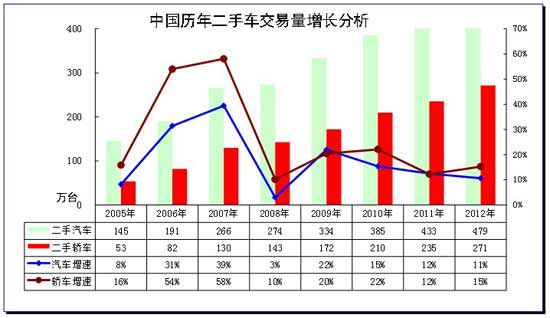

| 图表 2汽车05-2012年二手车表现对比分析 单位 万台,% |

根据中国汽车流通协会数据,2012年1-12月的中国交易量 479.14万辆,相比去年同期增长 10.60% ,交易额 2636.26亿元,相比去年同期增长 25.01%。基本型乘用车271.38万辆,同比增长 15.24%,交易额 1512.51亿元。 客车78.44万辆,同比增长 11.44%,交易额 340.34亿元。 载货车 65.48万辆,同比增长 2.20%,交易额 283.58亿元。 越野车 12.87万辆,同比增长 64.73% ,交易额 217.09亿元。。

4、中国乘用车市场销量增速逐步走出谷底

|

| 图表 3乘用车05-2012年表现对比分析 单位 万台,% |

根据全国乘联会数据,1月狭义乘用车同比增长53%,1月增速创下近期高点,这主要是12年10-12月的零售市场较强,厂家考虑收缩12月销量为13年开门红的结果。1月微车增长达28%,仍远低于09年增速,这也是微车基数大、藏数数少的结果。

2012年1-12月的中国狭义乘用车累计批发量增速为8%,仍处于近8年来的年度较低点,.这也是今年1月的低基数等特殊因素的干扰影响较大。同时12年的厂家走势结构性分化,部分企业走势超强的增量转移的结果。

5、国内狭义乘用车销量走势

|

| 图表 4狭义乘用车05-2012年表现对比分析 单位 万台,% |

根据全国乘联会数据,2013年1月的中国狭义乘用车综合零售销量147万台,增速为49%;12年1-12月增速8%,处于近8年来的年度次低点,13年车市零售有持续低迷的底部支撑。

狭义乘用车作为私车普及的主导力量,其增长的动力不断转换,近两年的轿车增长速度已经明显落后于狭义乘用车,以MPV、SUV为代表的新势力不断崛起,这个趋势在10年已经较突出,今年的低增速下,轿车增速仍稍低于狭义乘用车,而suv、mpv组合的12年国内零售增速达到16%,13年1月又达到73%增速,结构性增长仍有体现。

6、中国汽车进出口走势

|

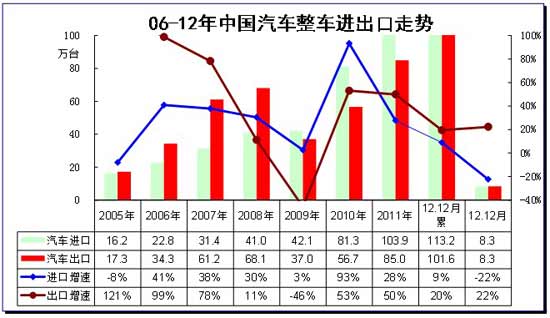

| 图表 5中国汽车05-2012年进出口表现对比分析 单位 万台,% |

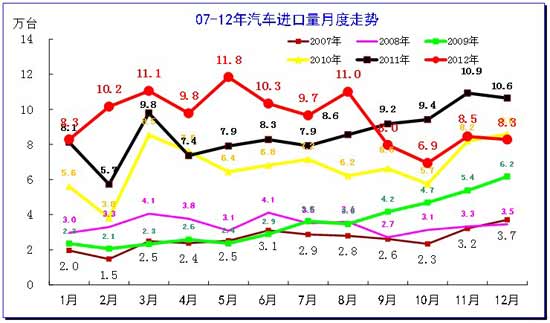

根据全国海关统计,2011年全年的中国汽车累计进口103.9万台,年度累计增速28%。 12年1-11月的整车进口105万台,增速13%,增长动力减弱, 11月整车的进口8.5万台同比增速-23%,进口连续两个月暴跌。这也是欧系进口减弱和上年日本地震后的基数回升,8.5万台的高价进口车对经销商层面的压力算是减压一些。

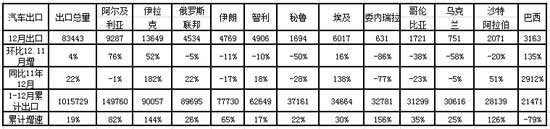

12年1-11月全国海关出口93万台,增速19%,11月的出口增速仅有3%的较低水平。总体看今年的进出口走势逐步弱化,出口趋弱而进口大跌,受中日领土纠纷的进口的趋势性风险在9月进口量没有体现,10-11月的进口暴跌是日欧进口的综合影响。

7、行业销量状态

|

12年1-12月的国内车市总增速是3.8%,这是与11年2.1%的近期低增速稍有回升,且12月在大幅藏数后的国内车市增速回升到4.7%,这也说明探底的过程逐步完成。

12年汽车行业的增长面临双向压力,主要是进口的大幅减速和出口的低增长,这样使国内需求的低迷仍未有效改善,12月的国内增长4.7%,而进口厂家销量增长-22%,出口增长22%,进出口不旺的局面迫切需要国内车市的本土化增长。

8、行业销售额状态

|

12年1-12月的国内车市销售额29719亿元,销售额同比增速达到5.2%,也就是12年的销售额增速是近几年偏低的,甚至低于08年的表现。

进口车与国产车的销售额增速贡献反差较大,今年进口车仍贡献巨大。1-12月进口车的销售额达到5413亿元,同比增长10%,而国产车的国内销售额增速仅有4.6%。相对与数量的占比,进口车在国内车市的销售额占比达到18.2%,国产车上升到82%。也就是进口车以5%的销量份额贡献了18%的销售额份额。

9、行业销量状态

|

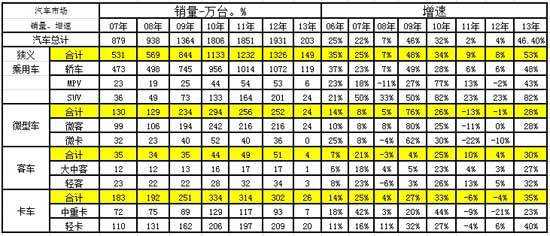

| 图表 6汽车06-2012年表现对比分析 单位 万台,% |

今年1月汽车销量46%是建立在12年4%增速低点基础上,13年初各车型增速分化不明显,这是季节因素影响过大的结果。但乘用车总体较强,这也是共同的经济和季节因素的对各车型影响不同,投资和出口类产品的表现低迷,城乡三产类的微型车增速达到28%,卡车和客车也是在30%左右,这也是符合春节规律的。

10、本月汽车销量快速回升

|

| 图表 7中国汽车厂家04-2012年销售走势 |

13年1月汽车销量环比增长24万台,今年1月算是超预期增长,这也是市场走势的异常波动,毕竟12年的市场持续低迷,增长潜力需要释放。

12年1月开局汽车销量139万台,远低于10-11年的1月销量水平,这是历年没有的低迷特色。而13年1月的销量同比增长64万台,这也是企业12年合理的保存实力的结果。

11、今年逐月进口车销量见顶回落

|

| 图表 8汽车整车进口数量逐月走势 |

由于08年世界性金融危机打乱了进口车的增长趋势,10年这种趋势已经逐步修复完成。但11年受到日本地震影响,进口量出现2季度大幅跳水的走势,随后3季度修复,4季度逐步正常。而12年的3月进口量仅高于11年12月0.2万台,5月的进口创出11.8万的新高是异常的,因而8月的进口11万台是进口冲量的强弩之末,9月的进口没有受到钓鱼岛问题严重影响,下滑是欧系出现的问题。10月的日系和欧系下滑叠加形成谷底,11月出现欧美系的反弹,但11月的8.5万台仍是反弹力度不足。

|

从进口国看,今年前期的日本进口恢复增长较猛,且9月较8月的回落幅度仅有10%,但10月的日系进口车下滑剧烈,同比和环比都在60%左右,11月的日系进口车持续下滑到0.6万台水平,同比下降75%,这也是超级深谷。9月的德国进口车提早调整,10-11月的调整仍在延续,11月的德国进口车仅有不足2万台,份额仍远低于德系应有的30%的正常水平。美国和墨西哥的进口仍在持续高增长,这也是很有特色的增长,美国进口车成为月度第一名。而由此带来的美版车的进口保修问题也成为宝马等渠道矛盾的焦点,未来的进口车的渠道变化影响的低潮期利益博弈更严重。

12、今年逐月出口车销量快速回升

|

| 图表 9 08-12年汽车整车出口走势图 |

从月度走势看,11年的出口增长仍不强,呈现过山车的见顶回落走势特征,11年7月的汽车出口达到8.9万的峰值,随后就是一路下行。今年的年初已经回归到11年的状态,从而出现了08年、11年、12年,三次都是1季度出口走势相近的特征,但今年的2季度后走势持续性较强。尤其是3季度的走势保持强势增长态势,这与08年、11年的8月后大幅回落的特征完全不同,考虑到目前没有某个大国对中国汽车采取报复性措施,且伊朗和伊拉克这样的不稳定国家暂时还不会打仗,估计下一个出口回落期应该是伊朗和叙利亚内乱的时期。

|

今年11月的出口回落较大,今年高增长的主力市场出现回调。其中丢量是对阿尔及利亚、俄罗斯、乌克兰、沙特、巴西等的出口突发性回落。今年的阿尔及利亚是恢复较快的北非国家,而11月的出口远低于今年平均水平。伊拉克和伊朗是我们的传统出口国,今年伊朗表现的不稳定。南美的智利、秘鲁、哥伦比亚等国近期分化,秘鲁等新的国家也是成长很快的国家,但大部分南美国家的11月环比回落也是令人感觉压力,11月的异常大幅回落仍令人担忧。

| [上一页] [1] [2] [3] [4] [5] [6] [7] [8] [下一页] |