人参与)

人参与)• 加速整合模式使得汽车业务合并提前,预计2012年8月1日生效。

• 大众汽车集团将以约44.6亿欧元现金外加一股大众汽车普通股提前完成对保时捷汽车业务的并购。

• 加速整合将产生协同效应约3.2亿欧元,两家公司各分享50%。

• 大众汽车集团管理董事会主席兼CEO文德恩教授表示:“这对于大众汽车、保时捷乃至工业大国德国而言都是一件好事。”

大众汽车股份有限公司与保时捷汽车控股公司(简称保时捷控股Porsche SE)将组建综合汽车集团,保时捷的全部汽车业务将并入大众汽车集团旗下。此项合并计划将在2012年8月1日生效。两家公司的主管部门今天批准了这项计划。

根据2009年8月签订的综合协议中关于买入/卖出期权的规定,合并要在两年后才具备可行性。现在的计划使得大众汽车与保时捷提前了大约两年实现组建综合汽车集团的目标。保时捷控股将向大众汽车出让保时捷股份有限公司(Porsche AG)50.1%股份,作为回报,保时捷控股将获得大约44.6亿欧元现金外加一股大众汽车普通股。

大众汽车集团管理董事会主席兼CEO文德恩教授(Prof. Dr. Martin Winterkorn)说:“独一无二的保时捷品牌将成为大众汽车集团的一个组成部分,这对于大众汽车、保时捷乃至工业大国德国而言都是一件好事。两家公司业务合并之后,大众汽车和保时捷在财务和战略层面将以更加强大的实力向前发展。现在,我们可以更紧密地合作,通过对领先产品和技术有针对性的投资,在盈利丰厚的豪华车市场共同把握新的增长机会。这将使我们的客户、员工和股东从中受益。”

两家公司曾在去年9月宣布,大众汽车股份公司和保时捷控股无法按照2009年所签综合协议,在2011年底之前实施合并。另外,关于综合协议中买入/卖出期权的税务处理也使得在2014年下半年合并汽车业务不具有经济可行性。因此,两家公司另辟蹊径,提前实现组建综合汽车集团的共同目标。

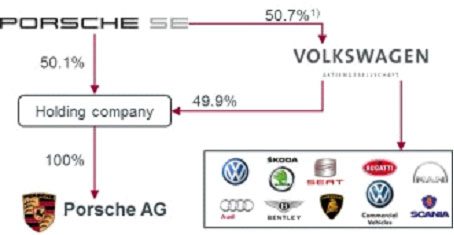

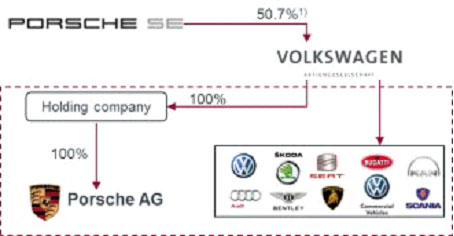

现已商定的加速整合模式以2011年底颁布的《重组税务法案》、《重组征税通知》以及税务部门的相关规定基础,并能够在满足经济可行性的条件下付诸实施。根据两家公司共同制定的架构,保时捷控股作为控股公司,将50.1%的保时捷汽车股份有限公司股份并入大众汽车股份有限公司;大众汽车此前已经间接持有保时捷汽车股份有限公司49.9%的股份。交易完成后,大众汽车股份有限公司将通过一家中间控股公司持有保时捷汽车股份有限公司100%股份。作为回报,保时捷控股将得到约44.6亿欧元现金外加一股大众汽车普通股。现金作价是根据综合协议中规定的保时捷汽车股份有限公司剩余股权价值(38.8亿欧元)和一些调整项目得出的。保时捷控股将从其间接持有的保时捷汽股份有限车公司股份中分得红利,并可分享50%的协同效应,加速整合带来的协同效应共计约3.2亿欧元。

大众汽车集团首席财务官汉斯•迪特•潘师(Hans Dieter Pötsch)说道:“加速整合让我们能够更快地实施针对保时捷汽车业务的联合战略,从而加速重点合作项目的执行,在盈利丰厚的细分市场中把握更多增长机会。同时,这将简化日常协作,使大众汽车和保时捷汽车股份有限公司能够全力投入业务运营。”

这项计划预计将于2012年8月1日生效,整合利润丰厚的保时捷汽车业务将为大众汽车的合并利润带来积极影响。而就本财年的经营利润看,所谓“收购价格分摊”导致的初期折旧、摊销费用预计将大大抵消合并带来的收益增长。合并保时捷汽车业务后,大众汽车必须根据公允价值重新估值持有的保时捷股份。从截至2012年3月31日的测量参数看,这会对大众汽车集团本财年的业绩带来90多亿欧元的非现金增益。集团汽车部门的净流动资产将下降70亿欧元左右。除了支付约44.6亿欧元的现金作价外,保时捷汽车股份有限公司原有约25亿欧元的负流动资产,也将对大众汽车集团的财务流动性产生影响。

|

| 此次交易前股权结构 |

|

| 此次交易后股权结构 |