七、乘用车大类车型市场增长分析

1、历年各车型结构走势对比

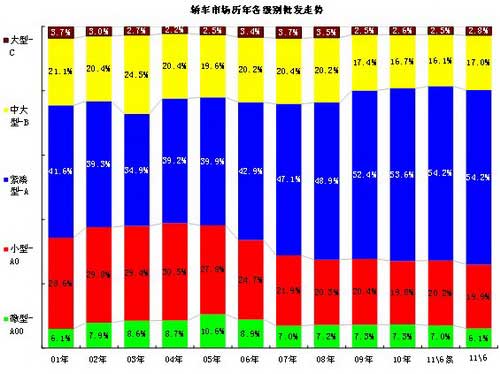

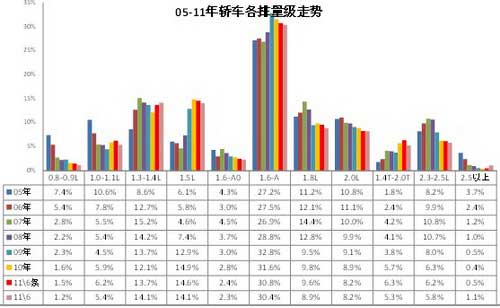

1.1\轿车结构走势对比

|

| 图表 31各级别轿车历年份额走势 |

此次车型级别根据乘联会产品研究的最新调整结果而完整修正,因此各级别结构稍有变化。

此图应分两部分看,01-08年的走势和09-11年的变化两部分。从01年到08年的总体走势是高级别下压,A级以上车型表现较强。09-11年是A级一支独秀,上下通吃。

2009年以来A级车市场份额大幅增长。因1.6升购置税调整, A 级市场从08年的48。9%上升到2009年的52.4%,随着今年A 级车产能逐步宽松后A级车份额继续扩张到54.2%。2010年经济型车(A0+A00)份额相对09年下滑,11年仍在持续。2010年经济型车份额27.1%,,较09年的27.7%下降0.6个百分点。

11年1-6月的经济型轿车份额同比相对稳定,其中小型车的份额较10年稍有回升。今年B级车和小型车的压力尤其较大。总体的趋势仍是A 级车一枝独秀。1-6月的累计表现看,紧凑型车份额增长1.2个百分点,中大型下降1.3个百分点,小型车份额稍有增长。

11年6月的结构变化较大,微型车份额剧烈下滑0.8个百分点,小型车上升0.7个百分点,紧凑型份额均同比增长0.2个百分点,而中大型下降0.2个百分点。

1.2、轿车级别市场的月度走势

|

| 图表 32轿车级别市场的月度走势 |

图表 32轿车级别市场的月度走势

轿车各级别市场的月度变化受到季节因素和政策因素的多重影响。11年的市场回归大型化趋势,A级的走势明显较强,这与去年的3-6月走势基本一致。B级车份额相对企稳,6月还有上升趋势。6月的日系产销变化导致经济型车被压制,微型车和小型车份额下降,而a00级的异常走弱也是经济环境与消费趋势的共同结果。

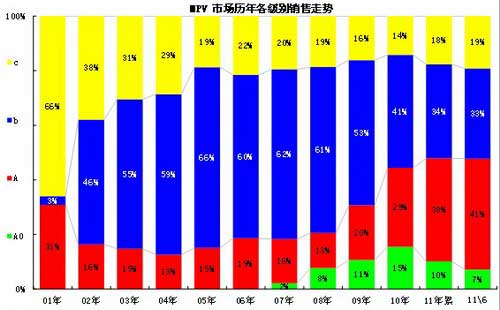

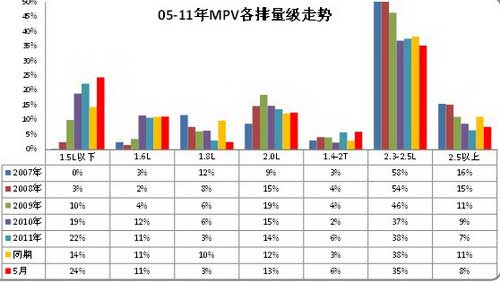

1.3、MPV细分市场历年走势态势

|

| 图表 33MPV细分市场年度态势 |

MPV 市场的起步时产品较少,GL8和普利马形成MPV 的绝对主力。随着奥德赛的进入,MPV 市场进入以B级和C 级为主的时代。08年开始的A0级MPV 逐步进入,而且在10年取得较好业绩,11年A0级的份额10%,相对10年同期的13%回落较大,而6月的a0级MPV份额仅有7%。

目前mpv市场仍是高端商务和低端家庭商务兼顾型的主导市场。11年的B级MPV增长乏力,份额较10年下降7个百分点,这其中的影响就是a级MPV的强势增长,低价位的自主A级MPV表现突出。近期B级MPV受到缺货损失较大,也促进 A 级MPV份额进一步突破,6月A 级MPV份额达到41%,而C级车的份额也有明显回升。

1.4、MPV细分市场月度走势态势

|

| 图表 34MPV细分市场年度态势 |

MPV 的市场结构处于不稳定的变化中, 10年末的新品、特殊机遇等因素导致MPV市场的岁末年初波动性较大,而今年4-6月的波动主要是A级\B级MPV间的份额变化。

虽然A级\B级MPV间的竞争性并不强烈,但由于A级的自主品牌攻势较强,B级的缺货正好给了份额于A级mpv。A0级mpv的市场下滑较快,这也是A级mpv 的价格快速下探的结果。

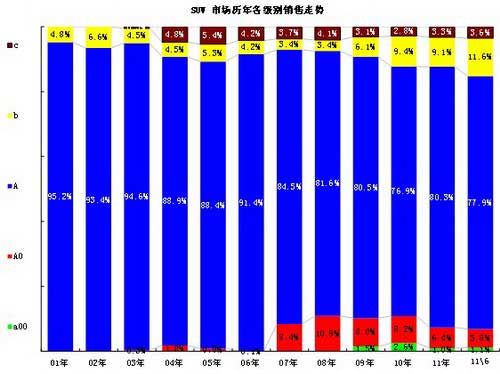

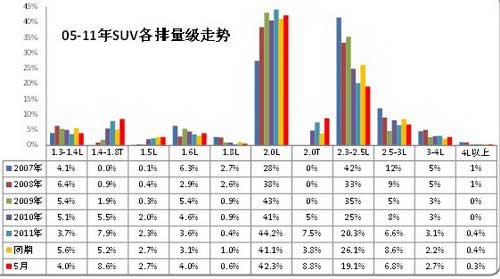

1.5、SUV各细分市场年度走势

|

| 图表 35 SUV各细分市场09-2010年走势 |

我们把绝大部分的皮卡型SUV纳入在A级SUV中,这主要是考虑到A级SUV 的总量较大,而皮卡型SUV 的市场份额逐步下降,如果混入其他细分市场容易干扰份额走势。

SUV 市场多年来依旧维持A级超强的走势,这其中的A 级包含所有的传统皮卡型SUV的产品,这样不影响总体分析效果。近几年A级SUV份额出现持续的下降,这是市场发散的必然趋势。11年的A级SUV份额增长主要是新品促进,加之政策而退出后的a0级SUV下滑较大,且B级SUV减产带来市场空隙,今年6月的份额偏低仍主要是高端缺货的影响,而A级内部的增量无法弥补日系A级的缺货损失。

04年开始的大发特锐进入中国市场,其开拓先烈的地位很明显,随后就是众泰等的崛起,但09年后份额逐步下降。09年开始的长城、奇瑞等进入A00级SUV市场,其本意是主力开拓轿车,但SUV 的机会也不错,因此形成A00级SUV 的启动,但不理想。

B级SUV 体现了高端消费的快速崛起,这与B级豪华轿车的市场有相近特色,其走势较强,11年累计份额9.1%虽然较10年全年份额9.4%下降,但较10年1-6月份额增长较大,而且11年6月已经达到11.6%。

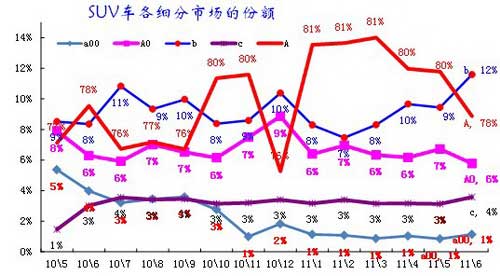

1.6、SUV各细分市场月度走势

|

| 图表 36 SUV各细分市场月度走势 |

SUV 市场近期规模不断扩张,其中A 级SUV的份额处于持续的上升通道,3月达到份额新高点,4-6月因缺货而回落。而C 级的份额在10年6月上升新的台阶并相对稳定。B 级SUV 份额在2月探底,3月开始回升,4月达到10%的份额,5月汉兰达下降导致份额微降,6月又强势上升到12%的新高点。微型和小型SUV 的份额处于下降态势。

由于日系SUV在诸多市场占据核心地位,尤其是A\B\C级 市场的RAV4、汉兰达、陆巡、霸道等均面临缺件压力,近期的suv 市场走势更加复杂。但前期的高端受阻还没有给低端市场带来机会。未来的日系恢复将进一步促进A、B级SUV车市场的增长。

|

SUV市场是日韩系为主导的市场,自主品牌数量虽大,但边缘化倾向依旧明显。5月的韩系抓住机会进一步上升,而6月日系的回升强劲,韩系又回归正常状态。

由于进口suv 是以欧系和日系、美系为主,近期的增长势头强劲,国产高端suv 的突变性增长也会加速,日韩系主导的suv格局难以持久。

2、历年各车型排量市场构成分析

2.1历年轿车各排量市场构成分析

|

| 图表 37轿车各排量市场05-2011年结构变化分析 |

2010年1.6升及以下市场从09年同期的69.2%下降到68.9%,保持大型化趋势。11年的排量大型化趋势在年初并不明显。2011年1-6月1.6升以下份额为69.2%,相对2010年1-6月1.6升以下份额增长1.9个百分点,而其中的1升以下排量份额上升0.7个百分点,1-1.6升车型小幅增长,但1.5升微有下降。1。8升车型份额下降0.3%。虽然1.4T等涡轮增压的表现也是很突出,但1.8t\2.0t的销量份额增长更值得关注。6月的1.8t\2.0t的份额达到5%,同比增长0.6个百分点,这其中的骐达1.6t暂按照1.6t测算,理论上应跨入高一级别。

2.2、历年MPV车各排量市场构成分析

|

| 图表 38历年MPV车各排量市场构成分析 |

由于数据处理复杂,因此数据迟一个月。MPV 市场的排量变化主要是受到自主品牌崛起的促进,小排量化趋势较明显。11年的1.5L、1.4T、2.3-2.5升这三个细分市场的增长较好,尤其是1.5升市场的快速增长导致高排量的份额下滑较明显。随着东风柳汽的产品调整,景逸1.5升的销量快速上升,加之森雅的销量促进,中小型MPV的产品增长突出。而GL8的强势回升促进了2.5升系列的强势增长。同时由于途安的1.4t车型表现突出,因此导致1.8升与1.4t市场的快速转换。

2.3历年SUV车各排量市场构成分析

|

| 图表 39历年SUV车各排量市场构成分析 |

SUV 市场的排量趋于小型化的趋势明显。大排量车型的份额不断下降,2.5L以上的排量总体份额下降,只是4升排量有微小增长。受到日系缺货影响。2.3-2.5升排量车型的份额也明显下滑。而2.0升系列和增压系列的产品表现突出。小排量SUV表现并不理想,今年的份额总体回落,只有1.6升系列有所增长,这也主要是合资品牌的贡献。

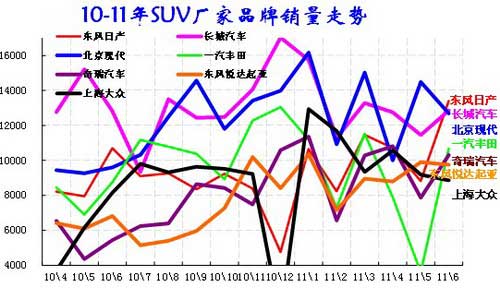

3、SUV厂家品牌销量走势

|

| 图表 40 SUV市场主力品牌10-11年走势 |

因SUV 的产品多,合资企业在A 级细份市场一般都是多车型布局,因此单独列一下SUV 的厂家销量。

6月的SUV主力厂家销量走势全面变脸,5月领军厂家变为北京现代、长城和东风悦达起亚,而6月变为东风日产、长城汽车、北京现代,一汽丰田本月也跃升回第四位。上月是韩系主导,本月是日系的东风日产主导,这样的趋势体现了日系的快速回复,而且在恢复中,日系的新主力阵容出现,也就是日产与丰田成为suv领军厂家,虽然东风本田的CRV单品仍是SUV最强的,但主力厂家已经暂时与本田无关了。

上月表现突出的北京现代和东风悦达起亚也属于高低产品组合,但北京现代的产能没有东风日产灵活,日系的品牌优势仍是韩系难以比拟的,进口suv 还是决定国产suv的品牌实力。

| [上一页] [1] [2] [3] [4] [5] [6] [7] [8] [下一页] |