人参与)

人参与)数据源自:乘联会、中汽(工业)协、中汽(流通)协、国家统计局、海关等相关信息

一、2012年汽车走势评述

1、3月市场走势回顾

3月中上旬乘用车销量同比有所增长,但3月20日国内油价涨到历史最高水平,国际油价还在高位震荡,且没有明确的下行信息,对乘用车潜在用户的压力又增大不少,虽然3月最后一周有6个工作日,但市场销量明显放缓,抵消了清明节前的汽车市场小高峰。由于季度末压库,货币政策略有放松,使月底压库存的效果明显,经销商的库存超过了库存最高的去年11月份,从而增大了经销商的经营压力。但汽油涨价由于两会而推迟,使3月份的批发和终端销量同比还能保持小幅度正增长。

A. 狭义乘用车零售低于预期

|

11年10月-12年1月的连续4个月乘用车的零售销量的同比均出现负增长,随后迎来2-3月的持续同比正增长,车市逐步走出谷底。这其中11年的10-12月是10年年末政策退出前火爆带来的后遗症,12年1月15%的负增长与2月的29%高增长主要是春节因素的影响,3月的增长是春节后市场回归常态的增量。3月的增长虽然有充分回暖的优势,但增长仍偏低。我们对3月的零售预期是在6%左右,目前的表现低于乘联会预测的预期。

B. 狭义乘用车1-3月增长特征-批发负增长、零售正增长

|

12年1-3月的车市增长是-19万台,汽车市场压力较大,其中狭义乘用车批发-1万台,仍算负增长,这样的数据与经济的底部徘徊基本一致。细分到狭义乘用车的零售看,12年1-3月的狭义乘用车零售292万台,同比增长8万台,增长3%,这是与批发的负增长截然相反的概念,也就是市场实际没有批发那样的严峻压力,私人消费仍是有较强潜力的。

12年1-3月狭义乘用车批发负增长的主要原因是经销商的库存较同期增长的缓慢,11年1-3月的经销商库存增长25万台,12年1-3月增长14万台,这样导致的批发量负增长,而零售正增长。

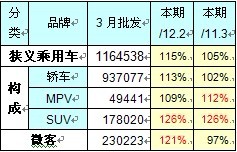

C. 3月乘用车细分市场增长差异不大

|

3月狭义乘用车的批发同比增长5%,而微客同比增速又出现3%负增长。狭义乘用车中的SUV同比增长26%,算较快的。轿车的3月同比11年3月实现2%的增长,同期的高基数对微客的影响远大于轿车。

3月狭义乘用车中的环比增长仅有15%,低于微客的21%增速较多,这也是微客市场逐步回暖的体现,由于去年3月的微客转移量仍在吐出,因此微客的环比增长体现微客市场的走势较强。轿车市场的压力较大。考虑到商用车的3月走势不佳,微客的回暖有更多的自身产品突破的效果。

D. 春季市场压力不小

|

2012年1月的狭义乘用车市场走势主要体现了普通消费者的购车热情较高,但春季的车市就是公商务需求的释放期。3月的厂家生产一般都开足马力,实现新品的尽快铺货,产销率 的表现也是尤为重要。今年3月的厂家产销率较低,尤其是轿车的产销率仅有95%,更为压力较大的终端的经销商进货与销售的比例偏低,轿车的进销率仅有92%,而SUV 的厂家销售不错,经销商的市场压力明显体现。92%的进销率说明市场的平销车型促销压力大增。

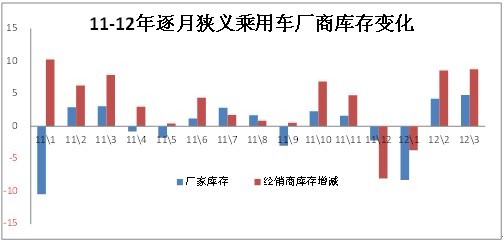

E. 厂家和渠道库存-全面开始回升

|

2012年3月的狭义乘用车市场走势主要体现了春节后的补充库存的特征。春节前的11年13月到12年1月的厂家和经销商库存均大幅减少,春节后是厂家和经销商库存的最低点,需要有效的补充。今年1-3月的厂商库存补充与去年的情况基本一致。而今年1-3月的厂家与经销商库存的降低与11年不一致,今年的2-3月经销商库存补充的少于去年,11年底厂家转移销量和11年4季度经销商库存消化的都少于10年底。由于今年3月的经销商补库存幅度与2月基本一致,说明经销商的库存已经较充裕。

F. 狭义乘用车主力车型增长较强

|

3月的狭义乘用车各级别市场走势仍分化明显,虽然环比都是正增长,但A00级同比去年3月负增长巨大,且c级车的同比也是负增长,这体现出高低两端的需求出现较大的压力。低端的A00级车的消费群体以个体私营业主和入门级消费群体为主,两者都受到环境的较大压力,油价和经济走势的压力对车市的影响充分体现。而目前主力私家消费群体的购车升级趋势明显,这也保证了A级车和B级车的可持续增长。

G. 品牌促销力度逐步增大

3月的狭义乘用车市场进入节后启动期,春节节前促销力度最小,2月节后市场清淡下促销也没有明显增大。由于3月的市场处于营销活跃期,厂家开始强力促销,今年的结构性促销加剧。同时今年的降价行动也在各级别时常出现,高端车的降价和小型车的降价是两个压力较大市场的突破,这样的降价促销会向主流市场蔓延。

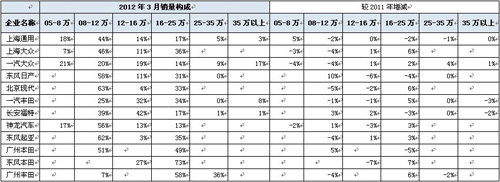

H. 合资品牌销售结构变化-差异性扩张

|

由于车市消费升级的趋势较明显,各企业历年自身销售结构也在快速变化。绝大部分合资品牌的16-25的车型销量占比较去年上升,南北大众、北京现代、一汽丰田、神龙等都有这样的特征。

而为提升销量和完善产品线,部分扩张性企业强化低端市场的有效布局,因此上海通用、东风日产等的低价位车型的销量自身占比增大。本月的广州本田的低端车型的增量也在加力。

I. 自主品牌销售结构变化-集体走高端

|

3月的自主品牌厂家努力走强高端,但这是民营企业的要特征,国有企业还是努力更低价位攫取最大销量业绩。由于干企业的目的不同,民企的利润效益压力更大,而国企有巨额的合资企业利润输送,因此民企的走高端努力更突出。吉利、比亚迪、长城等的产品相对高端化,而奇瑞由于没有合资企业的利润输送,因此也在努力向上突破。

产品高端突破体现的是体系能力的提升,公车采购等政策也是支持企业高端发展,因此企业产品结构突破方向决定企业命运。

J. 市场主销车型-高端化

|

由于厂家年末经营策略不同,近期的厂家月度销售的领军车型变化较大。合资品牌的主力车型的批发销量表现依旧突出,12月的雅阁和波罗等表现突出。1月的帕萨特、科鲁兹等表现突出。2月的凯越和朗逸重归厂家销售的主导地位。3月的凯越、赛欧、捷达等低价老款车型厂家销量表现突出。而零售的朗逸等表现也较强。

零售市场的3月的自主品牌全面出局排名榜。2月的夏利、F3等表现很好。3月的合资低价车型替代自主品牌的表现突出。

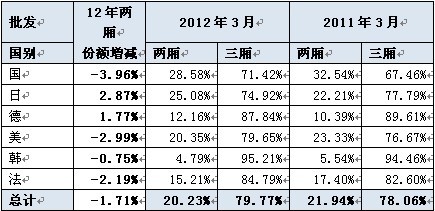

K. 轿车厢型结构-两厢轿车走势分化

|

12年3月的国内轿车批发的厢型结构是两厢轿车份额同比下降。12年3月的两厢轿车份额下降主要是由于自主品牌的两厢轿车市场份额下降较大,与此同时的美系的三厢车型的销量占比上升。韩系虽然推出两厢车型,但零售占比还没有充分体现。而日系和德系的两厢轿车占比上升,尤其是日系的两厢占比上升到日系轿车销量的25%,德系的两厢占比也有改善。

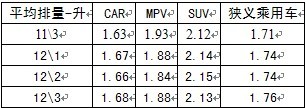

L. 狭义乘用车排量构成-本月平均排量1.74升

|

12年的狭义乘用车排量相对大型化,1月的市场受到转移量影响而排量偏大,2月的市场相对回归正常,但3月的平均排量仍达到1.76升,较11年3月的1.71升上升0.05升。

由于轿车的排量大型化与MPV的排量小型化抵消一些,因此狭义乘用车的排量大型化似乎不太明显。而轿车的1.68升处于1.5-1.6升的主力销量区间之上,这也说明今年的消费升级和车辆大型化趋势依旧较强。

M. 出口增长逐步放缓-出口占比低位回升

|

11年的狭义乘用车出口增长速度似乎很快,但自11年9月以来的出口增长压力已经加大,11年9月开始的出口占狭义乘用车总量已经不足3.5%。11年3月的出口恢复到3.2%,这也是巴西等进口管制政策的松动的效果。

分类别看的出口增长是SUV较高,3月达到SUV厂家批发总量的5.7%,但仍低于去年6-8月较多。分级别看的各级别出口占比相对11年3月都有上升,而A00级车的出口占比是最高的,而A级车的3月出口份额增长较大。

2、4月市场展望

由于把3月31日(星期六)的公休日改为工作日,用于清明节调休,加上4月是个小月和有9天的双休日,使4月份仅有19个工作日,同比少了一天,环比少了4天,这对4月份的市场销量是有影响的。4月初有一段清明节后的市场萧条期,使月初销量不会很理想,加之油价上涨,且较高的油价主要影响4月及以后的汽车销量,特别是对中级以下的乘用车市场影响大,对自主品牌的车市不利。从3月下旬开始将有一个多月的新车上市高峰,还有北京国际汽车展带来的广告和宣传高峰,另外在五一节前夕,市场有一个比清明节前还热的销售高峰,使4月份销量不会差,以上因素决定了4月份市场环比下滑15%左右,同比可能略有增长。

3、 对一季度的市场评价

一季度狭义乘用车累计的批发销量同比是微幅下降,终端销量是小幅增长,但狭义乘用车国内市场已经复苏了。批发销量微幅下降的原因有二:(1)2010年底厂家藏的销量约30万辆,主要在去年一季度吐出,抬高了批发销量;2011年底厂家藏的销量不足10万辆,今年能吐出的销量大大减少。(2)2010年底车市极火,经销商的库存低,2011年初厂家为经销商大量补库存,也太高了批发销量,2011年底经销商库存数大大增加,今年一季度经销商增加的库存比去年少很多;批发数还包括出口数,一季度出口同比增加2.7万辆,但是增幅不足以使批发数有负变正。虽然今年年初国家对节能车补贴同比减少,油价同比上涨了1元多,由于市场复苏,狭义乘用车终端销量同比呈现增长。可见终端销量比批发销量所反映的市场准确,也是国家统计局要求统计汽车终端销量的初衷。

4、节假日安排的良苦用心

从去年二季度以来都处于经济下行期,国家把去年12月31日(星期六)改为工作日,用于元旦小长假的调休,使去年4季度的工作日增加一天,统计的国民经济年度增长率会增大0.4%。却造成今年一季度工作日与去年同期持平,这对处于谷底的1季度不利,国家又利用清明节,把3月31日改为工作日,用于清明节调休,使一季度的工作日同比增加一天,统计的国民经济季度增长率可增大1.6%,使GDP增长率的数据被抬高,对提振经营者信心有作用。但会降低二季度GDP的统计增长率,使之成为今年经济增长率的低谷。不过下半年的工作日比上半年多5天,只要国民经济能平稳,今年GDP增长率为8.5%以上是可能的。这就使1季度狭义乘用车累计的终端销量增幅提高了1.6%,由于狭义乘用车市场复苏,2季度累计批发和终端销量肯定会是正增长。

5、吉利是多品牌战略目前唯一的成功者

多年来自主品牌汽车的技术质量进步极快,但少有人报道,而铺天盖地的宣传却是自主品牌汽车技术质量差。这与日本、韩国的汽车工业发展中期形成巨大的反差,当时日本和韩国媒体是铺天盖地的宣传国货。另外我国消费者的民族气节也较差,导致国货在国内品牌形象提高比在国外还难。去年国产狭义乘用车批发销量增长了8.7%,其中合资企业增长了11%,内资企业仅增长了2%,而终端销量却是负增长。在这个极不利的大环境下,吉利所进行的战略调整初见成效,吉利去年销售虽然仅增了1%,其中国内终端销量下降3%,出口增长93%。但较高档次的帝豪汽车品牌形象提高后,其销售增加47%至106,676辆,占到集团总销量的25%。这使吉利去年的营业收入增长了4%,利润达15.4亿元,增长了13%,这就是吉利多品牌战略的成功,为实施多品牌战略的内资企业指明了方向。

6、对PM2.5产生原因分析有漏洞,汽车排放不是主要因素

我国对PM2.5形成原因分析是按发达国家的思路。其实我国PM2.5高的主因不是设备排放的废气而是微尘。在大面积荒漠化土地上形成的沙尘暴和风吹起的微尘可飞飘1000多公里,还能随上升气流升到几千米的高空;中国城市是个大工地,土建的车辆撒到路面的泥土,汽车在沙石路面或在有泥土的柏油及水泥路面上行驶,泥土被碾碎并扬起微尘;还有煤炉、柴炉、燃秸秆、炒炸烤食物所形成的烟气;硬路面不建档泥路肩、城市环卫的干扫路面等才是我国PM2.5数值大的主因。北京奥运会停止土建工程,就有30天的好天气,现在下场小雨就让汽车细泥满身,把微尘全算作PM10是错的。而由汽车排放造成的PM2.5比例就没有那么高,降低PM2.5是社会的系统工程,近几年我国PM2.5是下降的,在我国没有进入发达国家前,PM2.5无法达到发达国家的水平,别把降低PM2.5看简单了。

7、应换个思路改革油价形成机制

目前的油价形成机制不合理,自2月初油价上涨后,仅一个多月国际原油价又上涨了近20%,每吨原油上涨合人民币800多元,每吨汽油才涨600元,国家和油企都贴钱,用户还不满意,这种情况再继续不利于和谐和稳定。建议国家以三地原油均价为80美元/桶为基数,每桶石油价格每升降1美元,定出一个上下浮动的汽柴油价格,作为最高零售限价,并把油价过高时,油企和国家补贴的金额也附上,让用户清清楚楚,就不会骂声连天了。这个最高限价标准每年根据实际情况应调整一次,要求油企任何一天的油价,都不能超过前一天按国际油价确定的最高限价。油企可在国家最高限价下自主确定油价,就可以把油价矛盾降到最小,我国的市场化程度也就会更高。市场经济使我国经济高速发展和人民快速富裕,但也带来痛苦,油价上涨就是其一,世界上还没有十全十美的经济制度。

媒体和博客总是把我国与油价最低的美国比,美国财政没转轨,没有增值税,收的燃油消费税平均仅相当于人民币0.48元/升,造成美国的财政长期收不抵支,且收的消费税连支付养路的费用都够,他们要提高燃油消费税,但遇上了金融和经济危机只好作罢。其实在石油依存度大的国家中,除美国外,油价均比我国高,人均GDP仅为我国1/3的印度,油价也比我国高出1.5元/升,其他国家比我国高2-8元/升,要想油价低且稳定只能回到计划经济,我国在新兴经济体中CPI是最低的。一些不实报道造成很多人对社会的不满,败坏了社会风气,所以17届6中全会才要加速文化建设,但是目前社会风气还没有明显的变化。我们必须承认在对石油依存度大的国家中,中国的油价是低的。由于堵车越演越烈,今后燃油消费税还会涨,要了解更多信息,请参阅2011年3月份乘用车市场分析。

8、整车企业经济运行态势分化-合资企业效益高增长

|

这是国家统计局的整车合资企业的运行总体态势汇总统计。由于统计发布时间滞后较多,加之1-2月的统计合并,因此我们只能看到两个月前的状态。由于整车合资企业主要集中于狭义乘用车领域,其具备销量高、产值高、利润高的综合优势,最能体现狭义乘用车的总体运行态势,也间接决定了汽车工业的总体表现。

11年1-12月的汽车整车总销售收入24588亿元,增长12%。其中的合资企业实现收入15271亿元,年累计增速达到17%。而1-12月的合资企业成本增长仅有15%,这是很不错的业绩。而内资企业的销售收入增长5%。

合资企业的利润强势增长。11年汽车整车企业的利润2436亿元,其中合资企业1817亿元,增速27%,而内资企业的增速仅有7%。合资企业的利润增长较好主要是其收入增长17%,成本增长15%,利润增长有总量增长和利润率提升的双重促进。而内资企业的成本增长7%,收入增长5%,经营压力较大。

但11年的内资企业成功实现库存的降低,其库存下降63亿元,下降12%,而外资企业的库存增长16%。而合资企业的营业费用和管理费用增长均较快,工资收入也较高,内资则较悲惨。

随着11年的贷款难度加大和贷款成本上升,合资企业的资金充裕,带来利息支出远小于利息收入,高利率对合资的业绩有促进,但对自主的压力较大。

| [1] [2] [3] [4] [5] [6] [7] [8] [下一页] |